コンシェルジュブログ

- 2022/06/13

令和4年度税制改正~知って得する”税金”コラム~

こんにちは。レオパレス大学です。

今回の講義は税理士先生をお招きし、「令和4年度税制改正」のポイントを解説いただきます。早速講義に参加してみましょう!

※各図はクリックすると大きく表示されますので、ぜひチェックしてみてください。

令和4年度税制改正のポイント

令和4年度税制改正のポイント

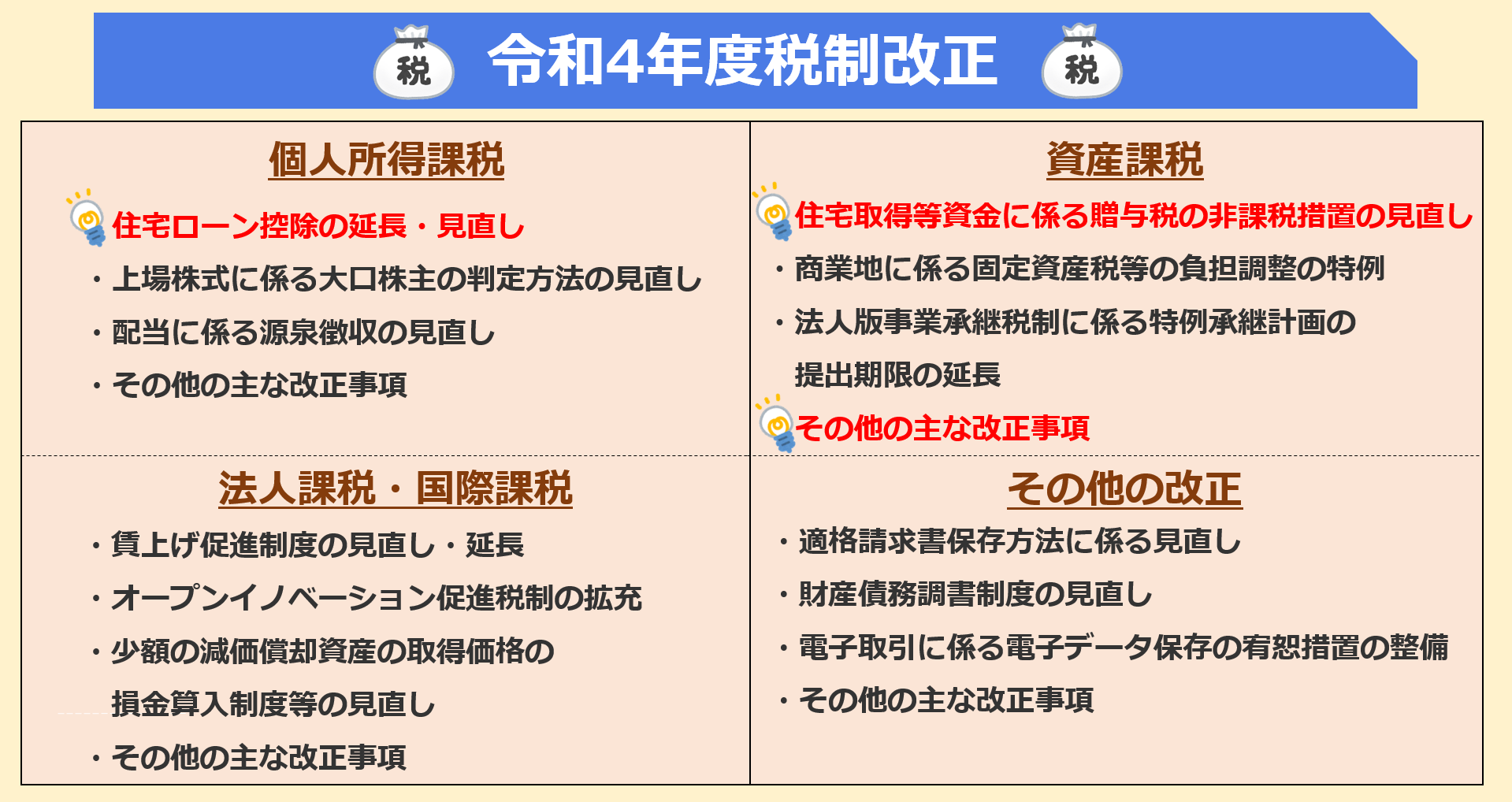

令和4年度税制改正法が、令和4年3月22日に可決・成立しました。主な改正項目をピックアップしてご案内いたします。なお、本情報は、財務省その他省庁のサイトで公表されている資料を基に作成しております。

今回は「個人所得課税の住宅ローン控除の延長・見直し」、および「資産課税の住宅取得資金に係る贈与税の非課税措置の見直し・その他の主な改正事項」についてご紹介いたします。これから住宅の購入を検討されている方、既に内容をチェックした方も再度確認していきましょう。

住宅ローン控除の延長・見直し

住宅ローン控除の延長・見直し

まずは個人所得課税をみていきましょう。

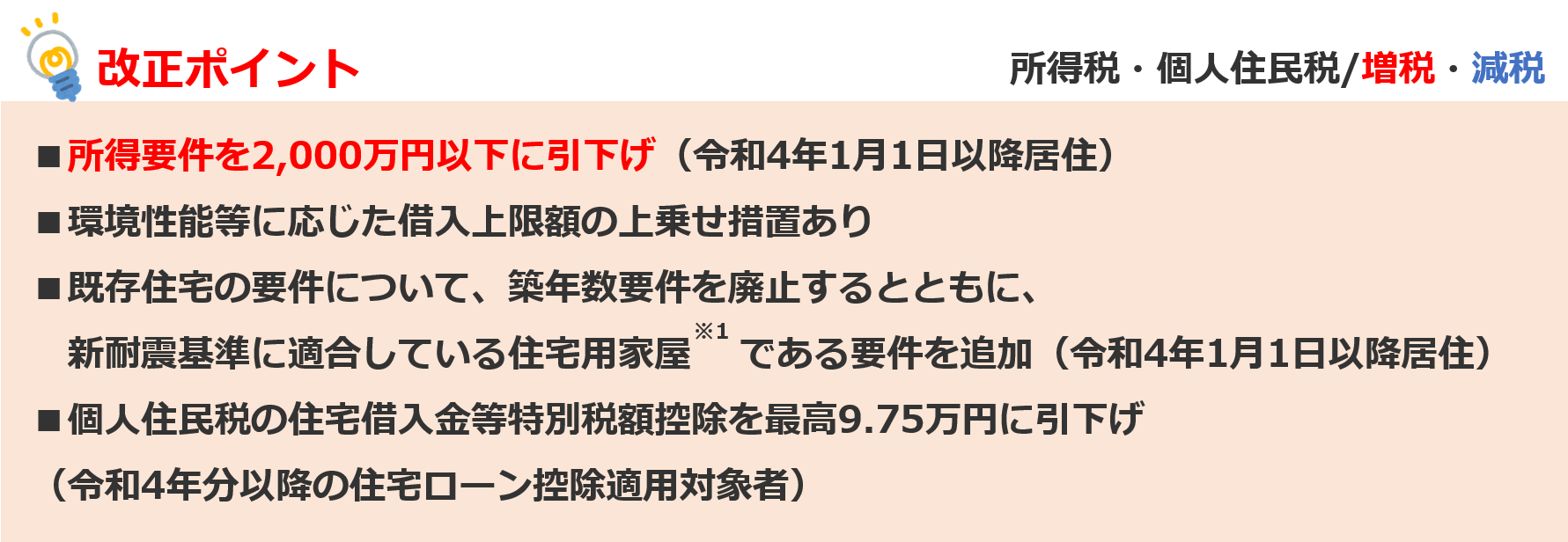

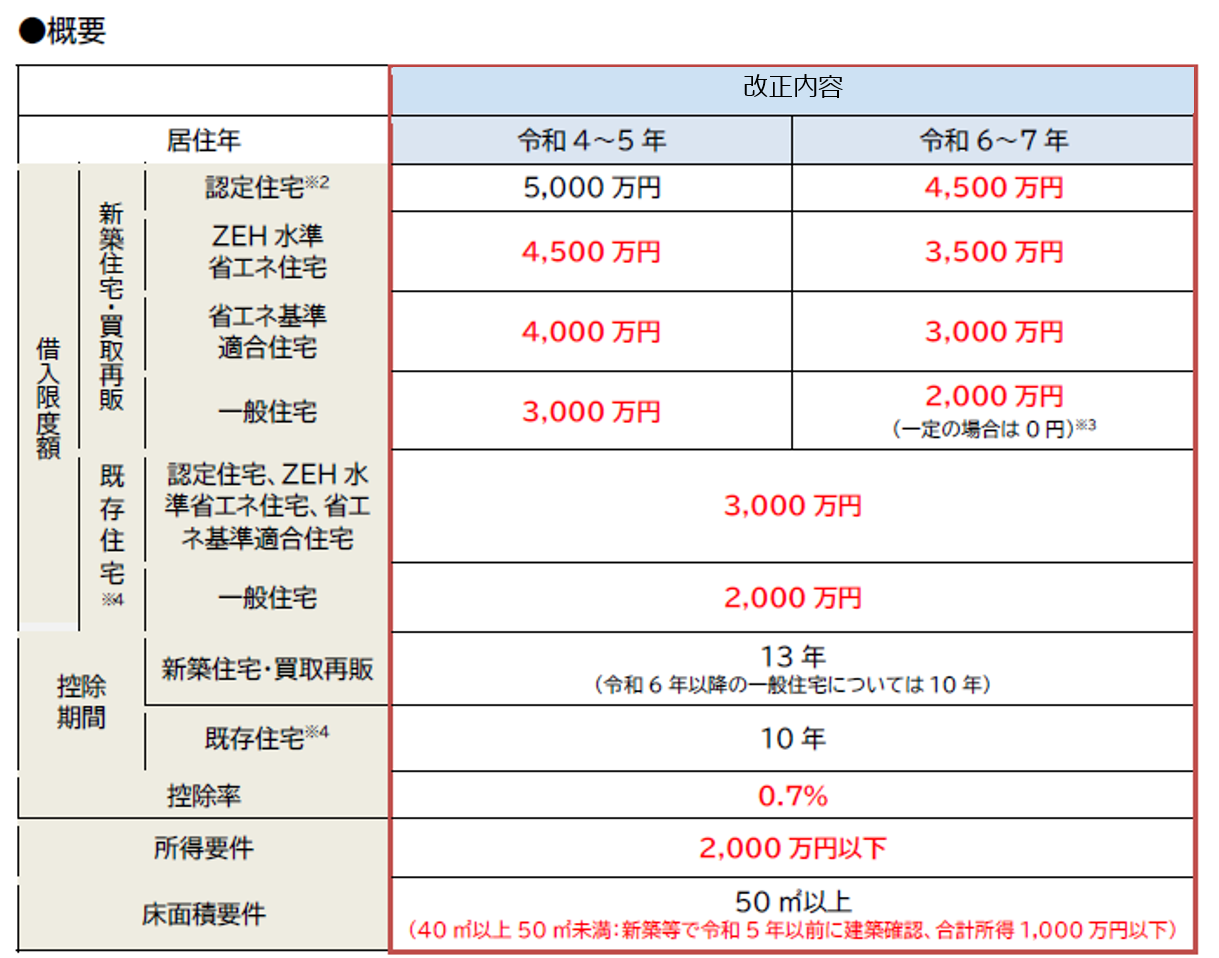

住宅ローン控除について、控除率を0.7%に引下げる(現行1%)他、次の措置等を講じた上で適用期限を4年延長(令和7年12月31日まで)となっています。

※1 登記簿上の建築日付が昭和57年1月1日以降であれば、新耐震基準に適合している住宅用家屋とみなす。以下同じ。

改正内容は以下の表の通りとなります。

※2 認定長期優良住宅及び認定低炭素住宅をいう。

※3 令和6年1月1日以降に建築確認を受ける住宅用家屋(登記簿上の建築日付が同年6月30日以前のものを除く)または建築確認を受けない住宅用家屋で登記簿上の建築日付が同年7月1日以降のものについては、適用できない。

※4 既存住宅の要件については、築年数要件の廃止、新耐震基準に適合している要件を追加する改正あり。

居住開始年や、住宅の環境性能等によって住宅ローン控除額も異なります。

居住開始年や、住宅の環境性能等によって住宅ローン控除額も異なります。

住宅ローン控除制度への理解に不安がある場合は、

専門家に相談してみましょう。

住宅取得資金に係る贈与税の非課税措置の見直し

住宅取得資金に係る贈与税の非課税措置の見直し

次は資産課税を確認していきましょう。

「住宅取得資金に係る贈与税の非課税措置」とは、子や孫などに住宅資金を贈与した時、一定額まで非課税となる制度です。

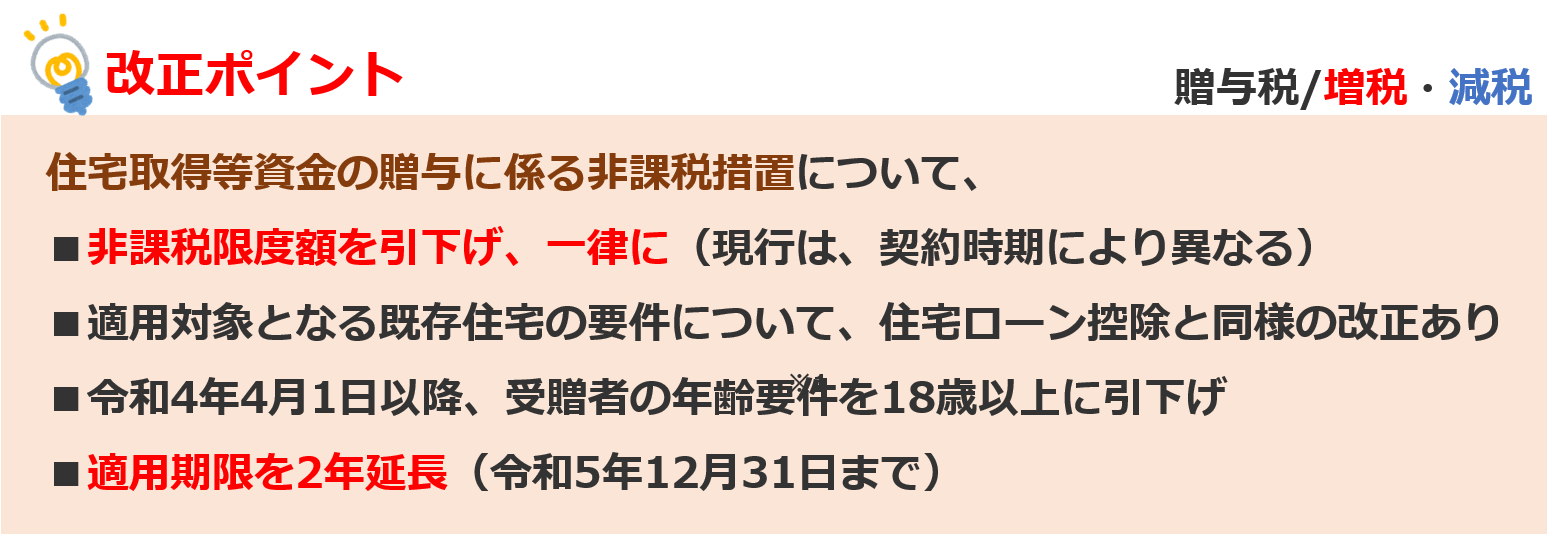

こちらの改正ポイントは下記4点となります。

非課税限度額は以下の評価の通りです。

こちらの制度も住宅の環境性能等によって非課税限度額が変わります。

こちらの制度も住宅の環境性能等によって非課税限度額が変わります。

利用検討されている方は、スケジュールをしっかり立て、

贈与の計画を進めていきましょう。

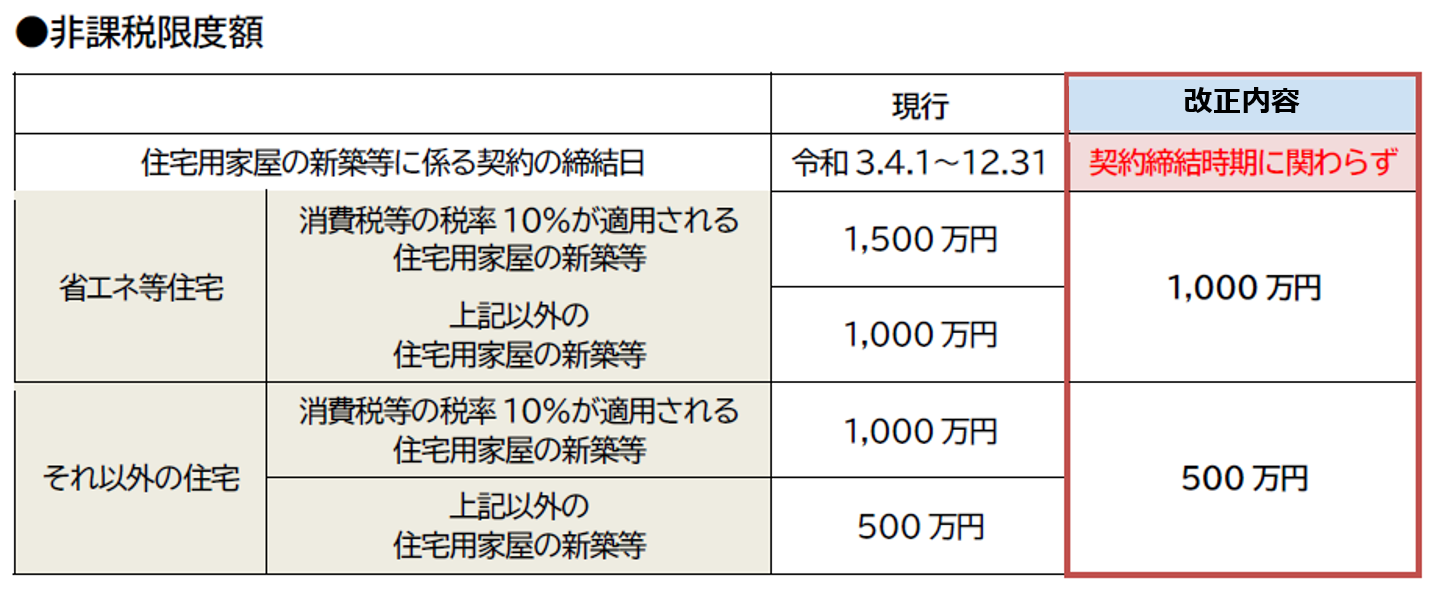

またその他の主な改正事項については下記の通りです。

今後の相続税・贈与税のあり方

今後の相続税・贈与税のあり方

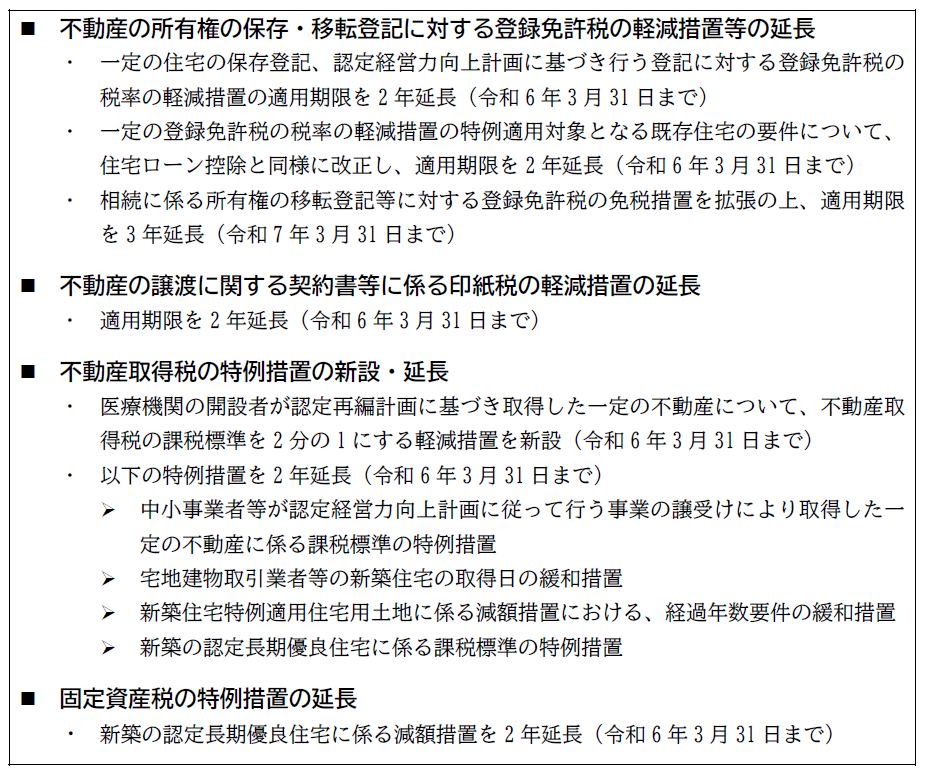

現在の日本の相続税では、相続税と贈与税で税率が異なり、さらに相続から3年以内の贈与だけ相続税の加算に計算していますが、諸外国では一生涯の贈与、あるいは10年、15年前の贈与まで含めて相続税と税率を一体化しています。これにより、贈与税が相続まで若い世代への財産移転ができない、逆に富裕層は生前贈与や優遇制度を通じて、相続税の累進負担を回避して節税している状況が発生しているという問題があり、引き続き検討していくと日本政府からも下記内容の強いメッセージが出ています。

下記図と日本政府からのメッセージ両方確認し、今後に備えておきましょう。

■日本政府からのメッセージ■

「高齢化等に伴い、高齢世代に資産が偏在するとともに、相続による資産の世代間移転の時期がより高齢期にシフトしており、結果として若年世代への資産移転が進みにくい状況にある。高齢世代が保有する資産がより早いタイミングで若年世代に移転することになれば、その有効活用を通じた経済の活性化が期待される。

一方、相続税・贈与税は、税制が資産の再分配機能を果たす上で重要な役割を担っている。高齢世代の資産が、適切な負担を伴うことなく世代を超えて引き継がれることとなれば、格差の固定化につながりかねない。このため、資産の再分配機能の確保を図りつつ、資産の早期の世代間移転を促進するための税制を構築していくことが重要である。

わが国では、相続税と贈与税が別個の税体系として存在しており、贈与税は、相続税の累進回避を防止する観点から高い税率が設定されている。このため、将来の相続財産が比較的少ない層にとっては、生前贈与に対し抑制的に働いている面がある一方で、相当に高額な相続財産を有する層にとっては、財産の分割贈与を通じて相続税の累進負担を回避しながら多額の財産を移転することが可能となっている。

今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。あわせて、経済対策として現在講じられている贈与税の非課税措置は、限度額の範囲内では家族内における資産の移転に対して何らの税負担も求めない制度となっていることから、そのあり方について、格差の固定化防止等の観点を踏まえ、不断の見直しを行っていく必要がある」

出典:令和4年度税制改正大綱 令和3年12月10日 自由民主党・公明党 第一 令和4年度税制改正の基本的考え方 2.経済社会の構造変化を踏まえた税制の見直し(2)相続税・贈与税のあり方

また経済対策としての下記非課税措置も2023年3月31日が期限なので、そこで何かしらのアクションがあるのではと言われております。

■教育資金の一括贈与に係る贈与税の非課税措置

■結婚・子育て資金の一括贈与に係る贈与税の非課税措置

■住宅取得資金に係る贈与税の非課税措置

最新ブログ記事

-

2023/08/01

-

2023/08/01

-

2023/07/03

過去の記事

- 2023年8月

- 2023年7月

- 2023年6月

- 2023年5月

- 2023年4月

- 2023年3月

- 2023年2月

- 2023年1月

- 2022年12月

- 2022年11月

- 2022年10月

- 2022年9月

- 2022年8月

- 2022年7月

- 2022年6月

- 2022年5月

- 2022年2月

- 2022年1月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年9月

- 2021年8月

- 2021年7月

- 2021年6月

- 2021年4月

- 2021年2月

- 2020年11月

- 2020年6月

- 2020年5月

- 2020年2月

- 2019年9月

- 2019年8月

- 2019年7月

- 2019年6月

- 2019年5月

- 2019年4月

- 2019年3月

- 2019年2月

- 2019年1月

- 2018年12月

- 2018年10月

- 2018年9月

- 2018年8月

- 2018年7月

- 2018年6月

- 2018年5月

- 2018年4月

- 2018年3月

- 2018年2月

- 2018年1月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年9月

- 2017年8月

- 2017年7月

- 2017年6月

- 2017年5月

- 2017年4月

- 2017年3月

- 2017年2月

- 2017年1月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年9月

- 2016年8月

- 2016年7月

- 2016年6月

- 2016年5月

- 2016年4月

- 2016年3月

- 2016年2月

- 2016年1月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年9月

- 2015年8月

- 2015年7月

- 2015年6月

- 2015年5月

- 2015年4月

- 2015年3月

- 2015年2月

- 2015年1月

- 2014年12月

- 2014年11月

- 2014年10月

- 2014年9月

- 2014年8月

- 2014年7月