コンシェルジュブログ

- 2021/11/01

これって経費で落ちますか?~不動産賃貸経営における経費について~知って“得”する税金コラム

そもそも経費って何?

そもそも経費って何?

所得税の計算において、所得(すなわち利益)は、1年間の収入から必要経費を差し引きした金額とされており、この所得の額によって税金が決まります。そして必要経費とは、所得税法では「所得を生ずべき業務について生じた費用」とされており、事業との関係性が必要となります。

それでは、不動産賃貸経営においてはどのようなものが経費になるのでしょうか。また、経費とならないものもあるのでしょうか。本コラムではオーナー様からよく相談を受けるものをいくつか挙げていきます。

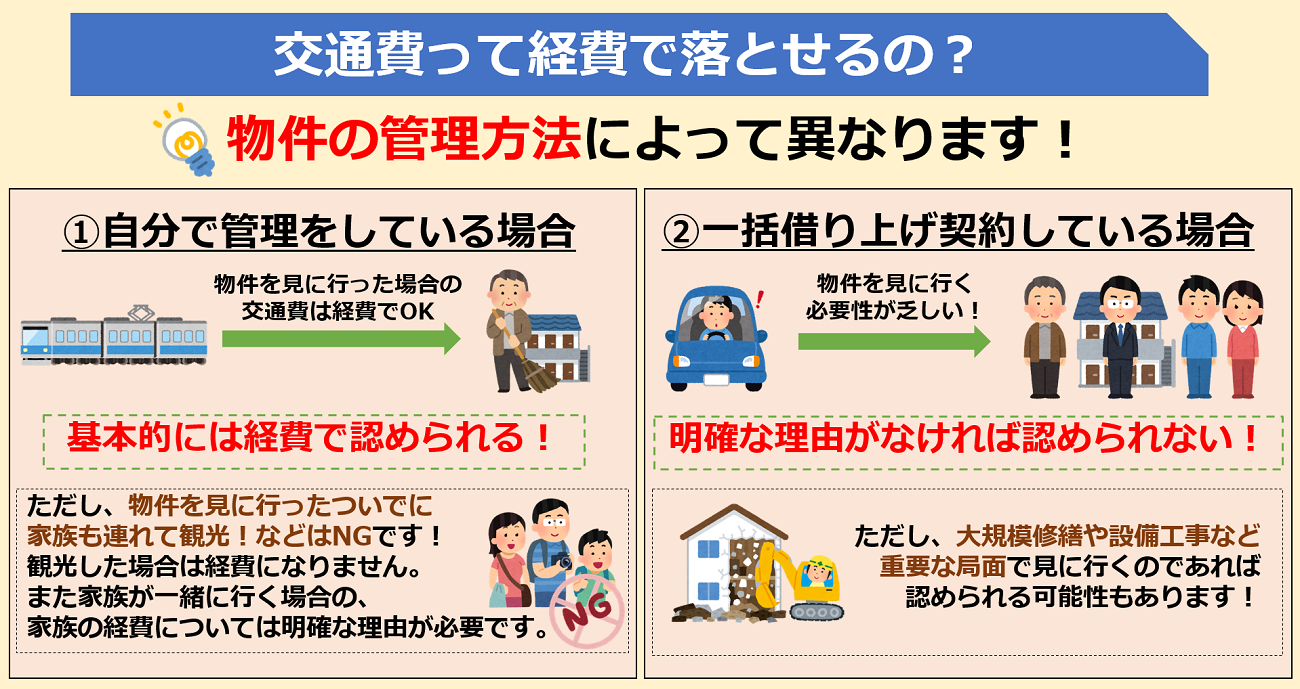

【1】物件を定期的に見に行くときの交通費

1つめは、「物件に問題がないかを定期的に見に行っているのですが、その交通費は経費になりますか?」といったご相談です。

物件の管理を自分でしている場合には、物件を見に行くときの交通費は経費として基本的には認められています。もちろん、それを口実にして、旅行したり、観光したりしていた場合には経費にはなりません。後になって税務署からあらぬ疑いを持たれないためにも、どんな目的で行ったのか、現地で何をしたのか等を記録として残しておきましょう。また家族と一緒に行った場合に、家族の分を経費にするのは、一緒に行く理由を明確に説明できないと経費にするのは難しいかと思われます。

一方、一括借り上げ契約をしている場合には、不動産の管理も併せて依頼するのが一般的であるため、自らが物件を見に行く必要性は乏しいといえます。そうすると、物件を「定期的」に見に行くことについて、より明確な理由がなければ、経費として認められることは難しいでしょう。ただし、大規模修繕や設備工事をするような重要な局面で物件を見に行く場合には認められる余地はあります。

また、「自動車を使って物件を見に行っている場合に、その自動車を減価償却の対象にすることができますか?」といった質問もよく受けますが、上記と同様に、事業に関係ある場合であれば減価償却の対象とすることが可能です。

ただし、減価償却の全額を経費計上することはできず、「事業」と「家事費(プライベート)」で使用した割合に応じて按分する必要があります。たとえば、「平日は会社員として仕事をしていて、休日は不動産管理をしている」といった場合には5:2の割合で按分してから計上するなど、合理的な基準が必要になります。

【2】固定資産税

次に固定資産税を計上できるかもよく相談を受けます。

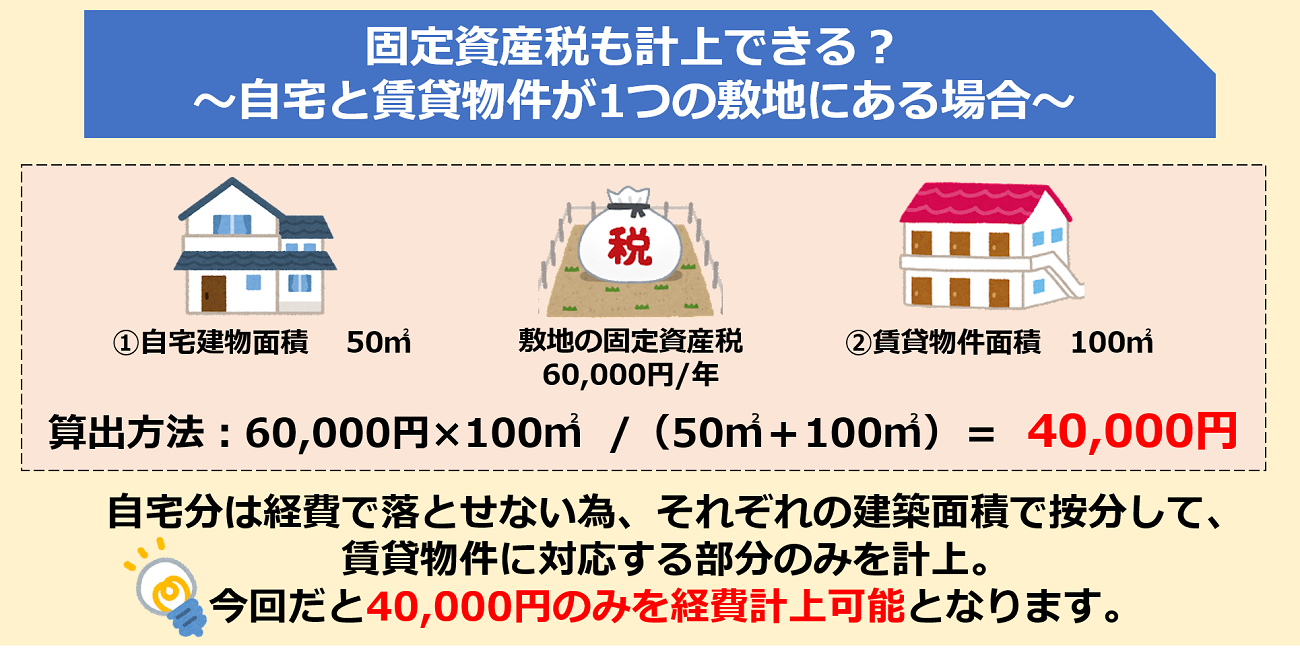

賃貸物件に係る固定資産税については敷地分も建物分も経費にすることができます。自宅分は経費に入れることはできませんが、自宅兼事務所として利用している場合は経費として認められる場合があります。ただし、不動産賃貸業で事務所を構える必要があるケースは少ないため、認められるハードルは高いといえます。

また一つの敷地の上に賃貸物件と自宅がある場合には、それぞれの建築面積で按分するなどして、賃貸物件に対応する部分のみを計上することになります。

さらには、生計を一にする親族(家計が一緒の親族)が所有する敷地の上に、自分が賃貸物件を建築しているような場合には、その親族の所有する敷地の固定資産税も経費に入れることができます。ただし、その親族に地代を支払ったとしても経費として認められないので注意が必要です。

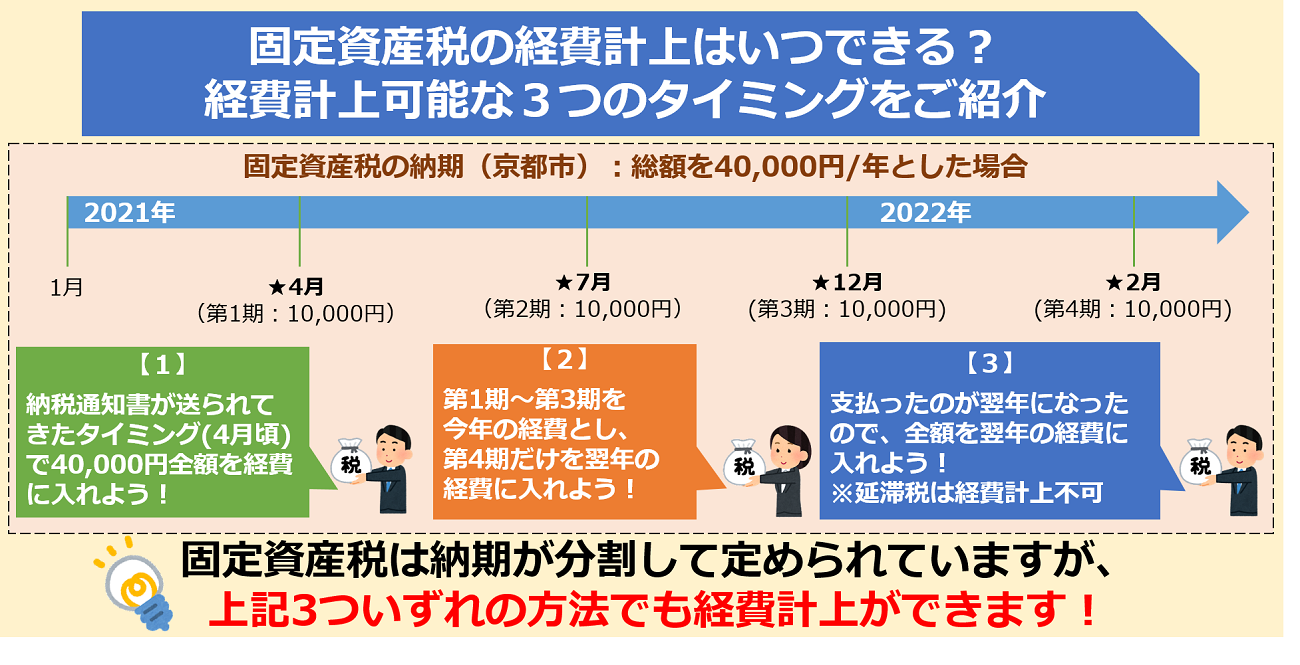

なお、固定資産税は納期が分割して定められていますが、以下の3つのパターンのいずれでも経費計上ができます。

①納税通知書が届いた時点で全額を経費計上する。

②納期に合わせて支払った場合には、その支払った年に経費計上する。

③全額を一括で支払った場合には、まとめて支払った時点で経費計上する。

【3】リフォームや大規模修繕

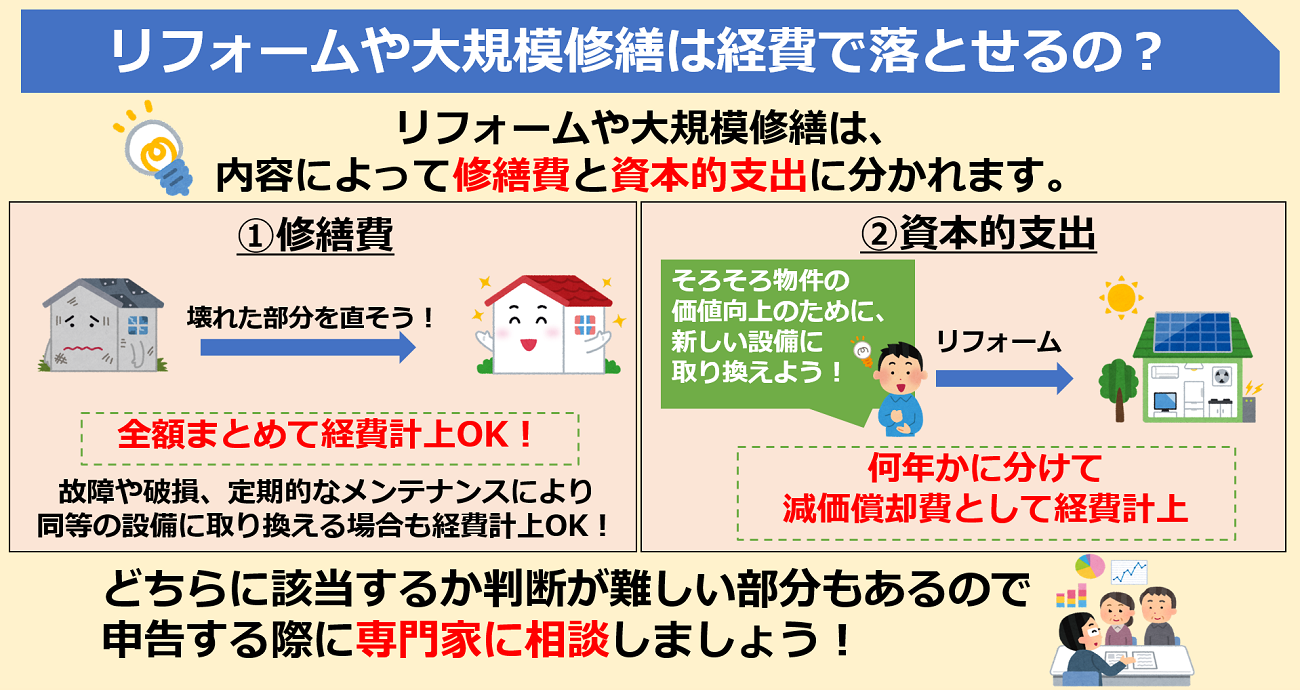

リフォームや大規模修繕については、内容によって修繕費と資本的支出に分かれます。

修繕費とは、壊れた部分や傷んだ部分を直すための支出なので、全額がまとめて経費になります。

一方で、資本的支出とは、物件の価値を高めたり、耐久性を向上したりするための支出なので、減価償却により何年かに分けて経費にしていくことになります。

たとえば、設備が壊れたり、定期的な入れ替えのために同等の設備に取り替える場合は、修繕費として差し支えありませんが、リフォームのタイミングでより機能性の高い設備に取り替えたような場合には資本的支出に該当します。

なお、温水便座や混合水栓などは1台当たりの金額が10万円未満であれば、合計で10万円を超えていたとしても消耗品費として全額を経費計上できます。

経費が認められないとどうなる?

経費が認められないとどうなる?

本当は経費として認められないものを経費計上していたり、減価償却で何年かに分けて経費にするべきものをまとめて経費計上していたりした場合にはどうなるのでしょうか?

このような場合には、税務調査にて税務署より否認されることになります。その結果、修正申告をすることになると、もともと支払うべき所得税に加えて、延滞税などのペナルティが課せられることになります。さらには、仮装や隠蔽などの悪質な場合には重加算税の対象となることもあります。

もちろん、税務調査を実施するかは税務署の判断ですので、誤った方法での経費計上について、何も指摘を受けないケースもありえます。しかし、指摘を受けたときのペナルティを考えると、やはり適切な申告を心がけるべきでしょう。

ひかり税理士法人 社員税理士 中島 正人 氏

ひかり税理士法人 社員税理士 中島 正人 氏

ひかり税理士法人

◆所在地

〒604-0872

京都府京都市中京区東洞院通竹屋町下る ひかりビル

◆ひかり税理士法人 拠点網

京都・滋賀・大津・大阪・広島・福岡・東京・札幌

HP https://www.hikari-tax.com/

最新ブログ記事

-

2023/08/01

-

2023/08/01

-

2023/07/03

過去の記事

- 2023年8月

- 2023年7月

- 2023年6月

- 2023年5月

- 2023年4月

- 2023年3月

- 2023年2月

- 2023年1月

- 2022年12月

- 2022年11月

- 2022年10月

- 2022年9月

- 2022年8月

- 2022年7月

- 2022年6月

- 2022年5月

- 2022年2月

- 2022年1月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年9月

- 2021年8月

- 2021年7月

- 2021年6月

- 2021年4月

- 2021年2月

- 2020年11月

- 2020年6月

- 2020年5月

- 2020年2月

- 2019年9月

- 2019年8月

- 2019年7月

- 2019年6月

- 2019年5月

- 2019年4月

- 2019年3月

- 2019年2月

- 2019年1月

- 2018年12月

- 2018年10月

- 2018年9月

- 2018年8月

- 2018年7月

- 2018年6月

- 2018年5月

- 2018年4月

- 2018年3月

- 2018年2月

- 2018年1月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年9月

- 2017年8月

- 2017年7月

- 2017年6月

- 2017年5月

- 2017年4月

- 2017年3月

- 2017年2月

- 2017年1月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年9月

- 2016年8月

- 2016年7月

- 2016年6月

- 2016年5月

- 2016年4月

- 2016年3月

- 2016年2月

- 2016年1月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年9月

- 2015年8月

- 2015年7月

- 2015年6月

- 2015年5月

- 2015年4月

- 2015年3月

- 2015年2月

- 2015年1月

- 2014年12月

- 2014年11月

- 2014年10月

- 2014年9月

- 2014年8月

- 2014年7月